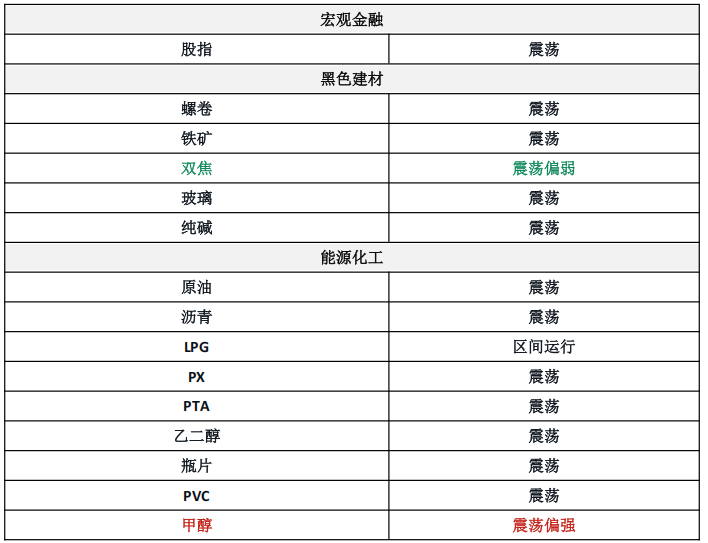

股指:震荡

股指:昨日市场继续窄幅震荡,中小盘表现偏弱。在当前政策真空期,市场或延续震荡走势,明 年政策加码预期对市场形成一定支撑,调整空间有限。短期大盘风格占优或延续,春节后中小成长风 格预计将重新回归。

黑色系板块:止跌反弹,成交尚可

螺卷:盘面止跌反弹,钢银的数据来看,本期螺纹和热卷社会库存仍在下降,前面价格下跌,近月和 现货价格也比较强,市场对明年需求预期不佳。随着不断去库加上基差走强,以及明年的政策预期也 比较强,价格下方支撑依然存在,预计维持震荡走势。

铁矿:铁矿价格止跌反弹,近期跟随成材波动。本期全球铁矿发运回升,总的四季度发运同比下 降。需求端目前看边际有所下降,但补库还在,钢材供需基本面尚可,预计矿价震荡延续。

双焦:盘面有所反弹。主要是现货价格下跌过多后,下游采购积极性有所回升,周末动力煤价格 已经有所上涨。虽然目前焦煤基本面压力还是较大,但是动力煤反弹的情况下,对焦煤市场也有一定 支撑,预计双焦盘面或逐步企稳。

玻璃:玻璃主力合约小幅反弹。一方面是价格下跌后,盘面面临套保压力。另一方面,昨日中玻 新材料二线 500 吨设计产能放水,玻璃供应扰动增加,底部支撑较强。再加上近期下游或有补库,短 期预计震荡略微偏强。

纯碱:纯碱延续弱势震荡,短期仍处在上下两难的阶段中。 目前基本面看,纯碱库存较上周四再 度下滑,基本面持续改善,因此前低支撑较强。但是基本面仍旧过剩严重,上方压力也还是很大,预 计纯碱维持底部区间震荡运行。

能源化工: 乙二醇持续领涨聚酯链

原油:隔夜油价小幅走高,因天气转冷预期以及天然气价格大涨提升了馏分油替代需求。不过油 价总体涨幅有限,一方面取暖替代需求有限,另一方面中长期供应压力制约上方空间。预计油价短期 略微偏强,总体不改震荡走势。

沥青:12 月第 4 周沥青行业数据显示炼厂供需均环比下降,市场进入淡季,缺乏终端需求。当前 炼厂与贸易商的冬储博弈较为激烈,进展较为有限,体现为库存积累主要发生在炼厂。厂库和社库均 在低位令双方均有足够空间进行议价。隔夜国内休市期间外盘变化不大,预计沥青短期震荡偏强。

LPG :盘面短线迎来估值修复,主要地区民用气价格对 PG2502 合约基差有所回落,但仍处往年同 期偏高位。PDH 装置开工率回升明显,化工需求有小幅增量,燃烧需求提速仍缓慢。国内液化气港口 小幅去库,仍显著高于历年同期水平。综合来看,内盘较外盘仍偏低,化工毛利有所修复,需求略有 回暖,但港口高库存恐抑制盘面上方空间。

橡胶:国外天然橡胶供应处于高产期,中国云南产区全面停割,海南产区将逐渐进入停割期,国 内丁二烯橡胶装置开工率小幅回升,山东威特重启,裕龙石化试车中。国内全钢胎开工率继续小幅回 升,半钢胎开工率重新小幅回升。青岛地区天然橡胶总库存继续大幅回升至 47 万吨,中国顺丁橡胶 社会库存重新回升至 1.32 万吨,上游中国丁二烯港口库存重新回升至 2.62 万吨。综合看,下游需求 略微改善,供应压力犹存,现货库存增加,成本面有支撑。

纸浆:现货市场交投有所好转,阔叶浆低价惜售,国际浆厂外盘价格坚挺,国内内需仍要看后续 的宏观政策的力度。中国 11 月纸浆进口量为 280.1 万吨,环比增加 13 万吨;1-11 月累计进口量为 3111.1 万吨,较上年同期减少 6% 。当前中国纸浆主流港口样本库存量为 185.7 万吨,较上期下降 6.1 万吨, 环比下降 3.2% ,港口库存连续累库之后出现去库。

PX :国际油价整体维持震荡走势,夜盘略有走强带动下游化工品估值走高,PX 短期跟随上游油价 波动较紧。供需面来看,PX 本周又检修装置重启,供应端的压力还是存在的,美国和新加坡的汽油 裂解价差仍然是偏弱的,因此 PXN 短期不具备走阔驱动。策略建议:短期价格区间震荡,中长期震荡 偏弱。

PTA :PTA 昨日日盘较上游 PX 明显较弱,尽管逸盛新材料装置停车 4 周左右,其负荷再度下跌至 8 成左右,但下游聚酯负荷同样下滑,供需边际转弱的格局下,PTA 依然延续累库格局。不过,近期 基差的走强也显示流通现货量的降低一定程度上带来了仓单的流出,未来现货流动性问题仍然对市场 存在一定的影响,下游脉冲式补货的行为带来短线的反弹可能性依旧存在,只不过目前缺乏交易题材 的时间窗口,预计春节之前难有趋势性行情,真正价格走势要等到节后才能给出方向性指引。策略建 议:短期价格震荡,中长期震荡偏弱。

MEG:乙二醇近期表现依然强势,持续领涨聚酯链,港口显性库存连续两周去库且本周去库幅度 加大,华东主港地区 MEG 港口库存总量 39.73 万吨,较上周四降低 7.83 万吨;本周部分船期有推迟, 且月末交割之后工厂刚需提货放大。供需面整体依旧较强,进口预估仍不多,国内供应虽延续增加但 仍能去库。策略建议:短期价格区间震荡,关注 05 低接机会,逢低做多。

PR:原料 PTA 及瓶片期货弱势运行,瓶片供应端报盘下调为主,需求端逢低刚需补库,市场商谈 气氛有所好转,市场重心下跌。瓶片供应端开工预期变化有限,市场货源供应较充足。下游终端仍处 于消费淡季,采购积极性不佳。成本定价逻辑继续运行,出口关注集装箱及海运费的变化。策略建议: 价格跟随成本波动,维持区间整理。

PVC:V 整体延续低位区间整理,昨日日盘在黑色建材板块普涨带动下价格有所提振,供需面略有 好转,海外出口在低价刺激下成交放量,预计在节前 V 仍维持去库格局,且春节累库高点略有下移。 电石法成本端口周初全面小幅下跌 50 元/吨,对电石法工艺路线成本压力稍有缓解,目前 PVC 行情低 迷,除去自身的制约外,对成本端口电石影响亦较大。策略建议:短期价格维持震荡。

甲醇:浙江兴兴(69 万吨/年)MTO 装置兑现停车检修,宁波富德(60 万吨/年)MTO 装置检修 计划或有推迟,利空出尽后市场情绪有所企稳。当前国内和伊朗甲醇装置的限气停车已基本兑现完毕, 由于下游产品价格跟涨有限,对高价甲醇抵触情绪较为明显,在产量和港口库存偏高的情况下,价格 持续向上面临阻力。不过,因伊朗能源危机或导致进口压力骤减,而且精细化工品需求和冬季燃料需 求仍有边际增长效应。在内地库存偏低且港口开始大幅去库的背景下, 甲醇 05 合约的基本面尚可,中长期可逢回调做多,上方空间受宏观氛围、MTO 利润和港口库存去化幅度的限制。

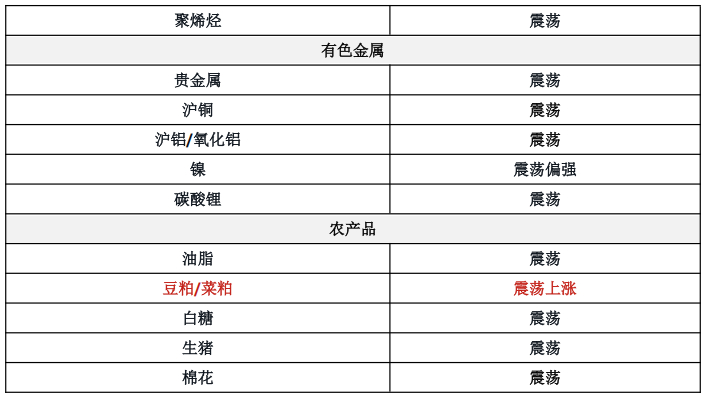

聚烯烃:PP 供增需减,去库放缓;PE 供需双降,库存去化,现实基本面依然偏强,近强远弱格局 下 back 结构加深。远端预期偏弱主要是因为供应增加的预期下压力较大, 目前供应在逐步增加,但 由于部分装置存在重启推迟、意外检修和新装置投产顺利但开开停停不顺下,供应增加的速度较为缓 慢。PE 面临结构平坦化问题,盘面难深跌也难大涨,震荡为主。聚烯烃 05 合约中长期仍做空为主, 考虑到结构问题,PP 更合适。

有色金属:基本面驱动有限,有色震荡运行

贵金属:12 月 26 日纽约尾盘,俄罗斯对乌克兰发动大规模导弹和无人机袭击,俄乌紧张局势加 剧引发避险需求。COMEX 黄金期货涨 0.71% ,报 2654.3 美元/盎司。现货黄金涨 0.67% ,报 2634.39 美元/盎司。COMEX 白银期货涨 0.45% ,报 30.410 美元/盎司。现货白银盘中涨 0.08% ,报 29.6835 美 元/盎司。

铜:短期宏观驱动有限,市场回归观望态势。基本面,供应端受年底赶工影响产量环比将出现明 显增加,需求端进入年底开工持续走弱,周一社会库存延续累库,但原料端紧张程度加剧,粗铜加工 费进一步回落,对铜价保持支撑。原料供给不足仍支撑铜价,宏观层面暂时缺少驱动,预计维持震荡 运行。

铝/氧化铝:氧化铝方面,几内亚某大型铝土矿矿山近日受到几内亚政局变动影响,导致部分运输 道路被堵,发运暂时受到阻碍,关注原料端供应扰动继续发酵的可能,另外氧化铝仓单维持在地位, 且期现价差维持高位,月差结构仍在持续扩大,近月现货偏紧的问题依然存在。电解铝方面,供应端 减产暂未进一步扩大,同时需求端进入年底持续走弱,累库压力加大。短期氧化铝或维持震荡运行, 铝价上方承压,关注成本端支撑。

锌:原料端供应边际改善,TC 小幅抬升,12 月国内锌锭产量环比将增加,但社会库存偏低且维持 去库状态,仓单数量快速回落,现货流通偏紧的问题仍在,锌价高位震荡。

镍:产量维持高位,需求端暂无明显的增量,库存处于历史同期高位,基本面整体偏弱。同时, 镍价已经跌破外采原料成本线,估值处于低位区间。关注印尼政策扰动。

工业硅:供应和库存都处于高位,缺乏向上驱动。低估值下,易受资金和消息面扰动。

碳酸锂: 减产消息叠加新能源车终端政策提振,碳酸锂表现偏强,涨幅超 2% 。减产量级不大,

目前供应仍处于高位,而新能源终端政策对于实际需求影响不大。碳酸锂处于低估值区域,易受消息 和市场情绪扰动。

农产品:南美天气炒作启动

油脂:油脂近期整体走势偏震荡。基本面方面,南美产区近期出现干旱天气,马棕 12 月有望继续减 产,对价格有一定支撑。不过投资者在印尼 B40 政策实际落地之前表现谨慎,再加上近期粕类走强, 买粕卖油套利对油脂形成压力。因此,近期油脂走势可能偏震荡。关注明天开始印尼的 B40 政策落地 情况。

豆粕/菜粕:昨日两粕延续上涨。随着南美大豆即将进入关键生长期,拉尼娜现象正在加强,威胁大 豆的单产潜力,近期豆类市场开始天气炒作。另外,国内下游年末备货行情开始启动,虽然相比于往 年下游备货偏慢,不过目前下游贸易商和饲料厂库存偏低,对价格有支撑。预计近期粕类有望继续震 荡反弹。

白糖:延续震荡。巴西甘蔗主产区降雨改善前期干旱天气状况后,北半球食糖生产进程加速,国际糖 价上方压力仍存。国内南方甘蔗糖厂进入生产高峰期,进口到港压力较大。当前时段处于节前备货高 峰期, 广西降水出现缓解了对干旱的担忧,增产预期增强,糖浆和预拌粉关税将大幅上调政策已定, 给郑糖带来支撑。预计短期郑糖维持震荡走势。

棉花:震荡整理。国际方面,基本面变化不大,受强美元压制,供需宽松的情况下偏弱运行为主。国 内新棉集中上市,短期供应充沛,商业库存大增。下游进入淡季,织厂和布厂开机率已下滑至年度低 点。棉价已跌至前低,下方空间或有限,但上行动力更弱。后期需关注下游需求表现。

生猪:集团企业保持正常出栏节奏。虽然部分头部企业前期有主动降重行为,但并未有效降低当前市 场标猪供应,企业维持正常出栏规模,市场标猪供应充足;社会猪源压力兑现进入高峰期。现货价格 15.9 。近冬至,北方增量较明显,支撑猪价走强,屠企采购顺畅度一般,个别存在缺口。南方腌腊需 求仍存,但对猪价带动有限。

期货投资咨询业务批准文号:证监许可[2011]1446 号 免责声明:

本报告由东吴期货制作及发布。报告是基于本公司认为可靠的且目前已公开的信息撰写,本 公司力求但不保证该信息的准确性和完整性,所表述的意见并不构成对任何人的投资建议,投资 者需自行承担风险。未经本公司事先书面授权,不得对本报告进行任何有悖原意的引用、删节、 修改、及用于其它用途。

本报告在编写时融入了分析师个人的观点、见解以及分析方法,本报告所载的观点并不代表 东吴期货的立场,所以请谨慎参考。我公司不承担因根据本报告所进行期货买卖操作而导致的任 何形式的损失。

分析师及投资咨询编号:贾铮(Z0019779) 朱少楠(Z0015327) 王平(Z0000040) 肖彧 (Z0016296) 陈梦赟(Z0018178) 薛韬(Z0020100) 曾麒(Z0018916) 彭昕(Z0019621)