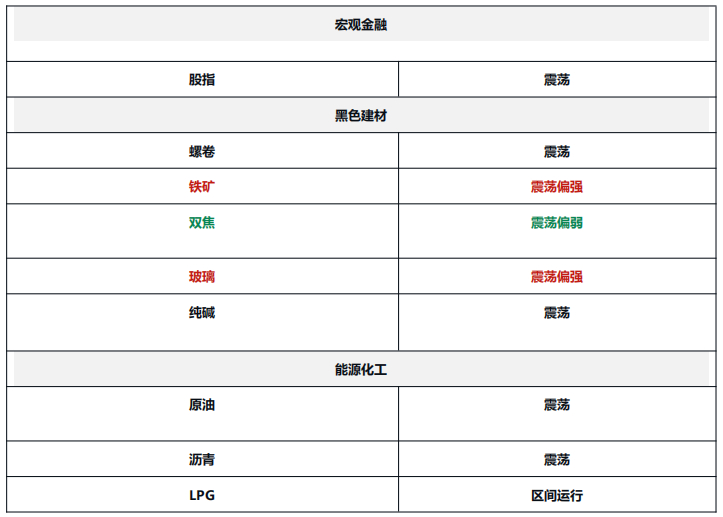

股指:震荡

股指:在国内在重要会议结束后 ,短期缺乏政策进一步驱动 ,上周市场重回震荡区间。在当前 政策真空期,市场或延续震荡走势 ,明年政策加码预期对市场形成一定支撑,下行空间有限。风格方 面,A I 主题或带动成长风格走强,高股息板块受益于低利率环境下资产荒逻辑,因此红利和成长风格 或相对均衡。

黑色系板块:下方预计有一定支撑

螺卷:宏观真空期 ,市场总体还是比较谨慎 ,当下也没看到明显的冬储行为 ,主要还是对明年 需求的担忧。不过静态看短期焦煤基本面弱一些,面临高供应上游高库存的压力,铁矿依然尚可,成 材也保持低库存。价格深度下跌的驱动也不强, 目前价格靠近电炉谷电成本附近 ,预计有一定支撑。

铁矿:近期铁矿价格走弱 ,基差走强 ,静态基本面尚可 ,市场主要担忧明年供给的释放。但产 能的释放主要在下半年 ,11 月以来铁矿发运也处于季节性低位 ,后期会在到港上体现。短期价格调 整后 ,预计会有所企稳。

双焦:双焦盘面下跌稍有放缓 ,但是双焦弱势格局短期仍难改。 目前宏观扰动较小 ,基本面影 响占比加大。而焦煤基本面压力较大,现货煤价仍在走低,对双焦价格有一定拖累。但是考虑后续仍 会有钢厂冬储,加上目前绝对价值已经低位,下方空间也比较有限,继续深跌概率不大,预计盘面弱 势震荡为主。

玻璃:玻璃今年下游需求在传统的年底赶工季来看 ,表现较为一般 ,即使库存在下滑 ,但同比 增量还有小幅增加 ,因此价格上行推动持续性不佳。但基本面矛盾也不大,底部支撑也较强,总体区 间震荡运行为主。

纯碱:纯碱仍旧处在上下两难的阶段 ,盘面震荡运行。 目前基本面看,纯碱基本面虽然仍过剩, 但大概能确认过剩的顶点了,所以前低支撑还是较强。但是也由于基本面过剩,上方压制比较强,预 计纯碱维持底部震荡运行。

能源化工:延续震荡

原油:隔夜油价小幅走高 ,总体维持震荡走势。美国通胀数据小幅降温 ,略微改善市场对未来 利率环境期许 ,叠加美元回落 ,提振了美元计价的原油价格。OPEC+坚持减产依然为脆弱的市场提 供了支撑 ,预计油价总体维持震荡。

沥青:12 月第 3 周沥青行业数据显示炼厂供需均环比下降 ,市场进入淡季,缺乏终端需求 ,转 为冬储逻辑。当前炼厂与贸易商的冬储博弈较为激烈,炼厂利润偏低而贸易商认为成本偏高,叠加厂 库和社库均在低位,双方均有足够空间进行议价。隔夜国内休市期间油价走高,预计沥青短期震荡稍 强。

LPG:政策预期刺激下游产品价格坚挺 ,PDH 毛利小幅修复 ,后续开工率回升后有一定可持续 性。进口到岸量维持平稳 ,国内炼厂装置调整,外放量转而回落,供给收缩之下国产气得到支撑,关 注进口价差修复后进口量回升的可能。现货季节性行情带来底部支撑 ,盘面震荡运行。

橡胶:国外天然橡胶供应处于高产期 ,海南产区将逐渐进入停割期 ,上周国内丁二烯橡胶装置 开工率大幅提升。上周国内全钢胎开工率继续大幅回落,半钢胎开工率微幅回升,轮胎产成品库存继 续缓慢上升。本周青岛地区天然橡胶总库存继续大幅回升至 45.2 万吨 ,上周中国顺丁橡胶社会库存 回落至 1.39 万吨,上游中国丁二烯港口库存继续回落至 2.86 万吨。综合来看,需求继续走弱,天胶 供应趋降而合成增加 ,天胶累库而合成降库,

纸浆:国内纸浆现货价格总体持稳 ,需求一般 ,需求对于纸浆支撑仍然不强。外盘报价持稳,

短期纸浆走势或维持宽幅震荡。欧洲纸浆联合会报告显示,2024 年 11 月,欧洲化学浆消费量合计为 842,855 吨 ,较去年同期的 827,045 吨增加 1.9%。中国 11 月纸浆进口量为 280.1 万吨 ,环比增加 13 万吨;1-11 月累计进口量为 3111.1 万吨,较上年同期减少 6%。中国纸浆主流港口样本库存量为 191.3 万吨 ,较上期上涨 7.2 万吨 ,环比上涨 3.9% ,港口库存连续累库。

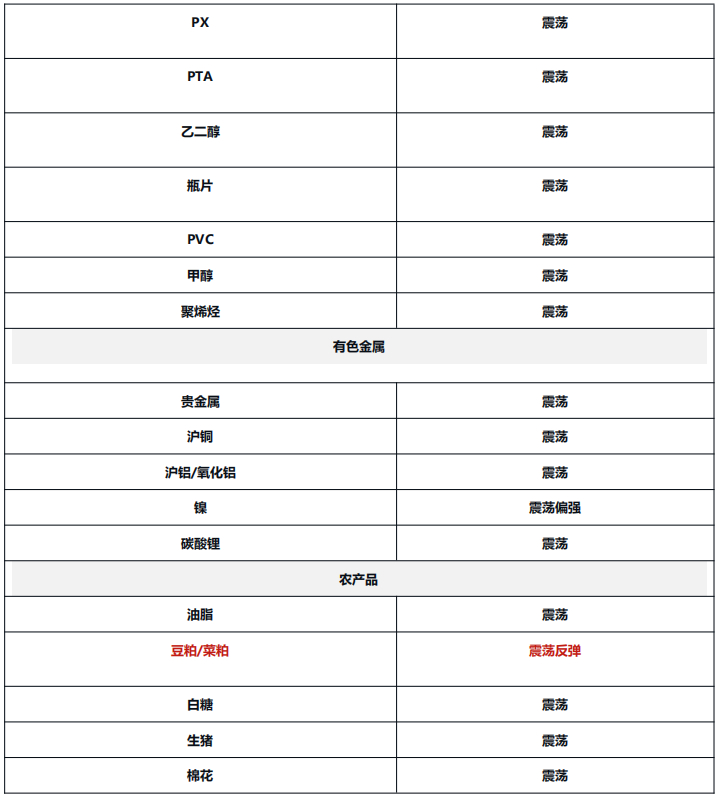

PX:汽油裂解价差回升,叠加油价触底反弹后对下游低估值的 PX 形成一定的支撑,因此 PX 整 体的利润估值有所修复,不过随着油价因美联储偏鹰预期的打压,导致涨幅受阻,以及汽油裂解价差 的松动和自身供应高位 ,PX 整体向上的驱动并不持续。原油的成本支撑没有持续性和稳定性 ,价格 上行阻力较大,汽油裂解价差大概率会走弱,所以 PX 和 MX 价差的扩张需要依靠 MX 估值的下修来 完成。下游需求放量没有持续性 ,预期不佳 ,因此宏观消息和原油对 PX 的影响占据主导 ,价格将区 间运行,长约商谈方面,下游与大部分的日本和韩国供应商已经达成合约,这将在一定程度上缓解现 货抛售的压力 ,12-1 月 PX 预期宽松。策略建议:反弹不具备持续性 ,中长期震荡偏弱。

PTA:装置检修量有所增加,但独山能源 300 万吨新装置本周投料试车,对冲检修带来的利多, 市场对后期累库预期依然偏强。与 PX 情况类似 ,PTA 自身供应宽松且短期内不会轻易变化,成本端 没有明确的消息指引。同时自身库存高企 ,PTA 难有明显涨幅。但是从现货流通性的角度看,注册仓 单数量增长,PTA 货源流入交割库给予现货基差支撑,聚酯负荷降负的进度缓慢,下游需求并非之前 所预期的那般疲软,PTA 继续上涨动力将取决于成本端的反弹力,下游需求的持续性仍需要更多观察。 策略建议:短期价格震荡 ,中长期震荡偏弱。

MEG:乙二醇整体供增需减 ,合成气制方面已经提升至高位 ,继续提升的空间不大 ,后期整体 装置负荷的抬升将取决于油制装置的变动情况。液态化工品的属性对于库存变化和供需边际变化更为 敏感,本周港口库存和隐性库存均为累库 ,因此乙二醇高位较为承压。对于下方空间来看 ,由于自身 静态基本面相对偏强,库存水平不高 ,因此不支持深跌,且一旦深跌,供应端会迅速反应下降 ,即可 扭转下跌驱动 ,因此短期预计呈区间整理为主。策略建议:短期价格区间震荡 ,关注 05 低接机会 , 逢低做多。

PR:供需面延续宽松格局 ,供需双弱 ,需求淡季之下 ,聚酯瓶片供应端也开始有所下滑 ,叠加 供应端新装置出料,市场货源供应偏宽松。下游终端消化前期囤货为主,采购积极性不佳近期,亚洲 偏低的价格使得下游补货动作有所增多,但更多属于投机性行为,并无明显持续性。在大投产的背景 下,瓶片行业库存高位,宽松格局难改,绝对价格跟随成本定价逻辑,加工费整体承压运行。策略建 议:价格跟随成本波动 ,维持区间整理。

PVC:PVC 供需面变量依然有限 ,供应端部分装置重启负荷小幅上移 ,下游需求采购频率并未 改变,依旧维持刚需低位挂单,全国气温继续下降,下游开工保持季节性下降趋势。宏观方面再度进 入政策空窗期 ,往后两周依然是移仓换月定价 05 预期逻辑 ,整体依然是会以基本面定价为主 ,抢跑 定价长期过剩矛盾 ,春节前整体仍然维持偏空思路对待。整体而言, 目前的仓位快速转换到 05 合约 后 ,仍旧以空头相对压制为主。政策引导会形成一定的上行 ,然降温后又会重新回归到基本面运行, 而 PVC 的基本面表现偏弱的情况下 ,盘面仍旧有空头主宰。策略建议:警惕政策强扰动 ,短期价格 维持观望 ,空单可部分止盈维持观望。

甲醇:国内和伊朗因限气而停车的甲醇装置已基本兑现完毕,前期利多情绪炒作暂时告一段落。 在当前产量和港口库存偏高的背景下,下游对高价甲醇有较为明显的抵触情绪,且近期华东沿海 MTO 装置降负停车的消息频出 ,市场担心 MTO 高开工将难以持续,价格持续向上亦面临阻力。不过,鉴 于供给和进口端的压力减弱 ,MTO 需求尚可保持较高景气度 ,精细化工品需求和冬季燃料需求带来 边际增长效应。内地库存偏低且港口库存开始去化的背景下, 甲醇 05 合约的基本面尚可 ,中长期还 是有走强的驱动 ,上方空间受宏观氛围、MTO 利润和港口库存去化幅度的限制。

聚烯烃:PE 现货维持偏紧格局 ,基差保持强劲下对盘面带来拉动。现货的紧张主要在于供应回 归偏慢,LL 的产量确实在逐步的增加,近期华北、西北等前期投产后停车的新装置已重启。但由于中 韩、华泰等 10 月开始停车的装置回归时间推迟 ,导致整体供应增加的速度较为缓慢。此外 ,市场补 空交货也带来一定的需求支撑。现货偏强的状态下,高基差更多的是靠盘面的走强去修复。从检修计 划来看 ,PE 供应更为明显的增加推迟至月底,未来现货肯定会走弱,现货的下跌会进一步压缩基差。 因此 ,PE 的结构问题会导致短期 05 合约更偏震荡。而 PP 整体结构更为平坦一些 ,做空 PP 的 05 合约风险相对更小。

有色金属:消费渐弱 ,铜价震荡运行

贵金属:12 月 20 日(周五)纽约尾盘 ,美国通胀数据降温令降息预期升温 ,美元和美债收益 率双双下行 ,金银全线走高。COMEX 黄金期货尾盘涨超 1.25% ,报 2640.80 美元/盎司 ,但受本周美联储鹰派降息影响 ,周度仍跌超 1.3%。现货黄金尾盘涨 1.11% ,报 2622.91 美元/盎司 ,本周累 跌 0.96%。COMEX 白银期货尾盘涨 2.26% ,报 30.075 美元/盎司 ,本周累跌 3.07%。现货白银尾 盘涨 1.61% ,报 29.5155 美元/盎司 ,本周累跌 3.38%。

铜:宏观面 ,短期强势美元将持续对铜价构成压力, 目前的计价已经包含了关税政策以及货币 政策的预期,这意味着美元指数再度走强需要进一步政策预期的深化 ,目前可能已经处于一种相对悲 观的状态,等待年后国内外政策预期落地,期间市场情绪仍有反复的可能。基本面,原料端维持偏紧 的状态 ,12 月国内电解铜产量或出现大幅抬升 ,临近年尾下游开工面临持续下行的压力 ,基本面整 体边际走弱,库存面临累库的压力。原料供给不足依然支撑铜价,宏观预期尚有反复可能,铜价预计 维持震荡运行。

铝/氧化铝:氧化铝方面,冬季天气污染问题对国内供应的约束依然存在,国内氧化铝供应维稳, 国内四川地区电解铝厂开始减产,供需矛盾边际上有所缓和,海内外现货报价均出现回落,氧化铝上 方压力较大,但是基差依然维持高位,氧化铝下跌空间同样受限。电解铝方面,供应端四川地区铝厂 后续将开启检修 ,同时需求端进入年尾逐渐走弱,基本面持续走弱,但冶炼端亏损程度较大,成本支 撑较强。短期氧化铝或维持震荡运行 ,铝价上方承压 ,关注成本端支撑。

锌:原料端供应边际改善,TC 小幅抬升,12 月国内锌锭产量预计大幅抬升,但社会库存依然偏 低且维持去库状态 ,后续随着消费减弱 ,基本面或边际走向宽松 ,短期强势美元将对锌价构成压力。

镍:产量维持高位 ,需求端暂无明显的增量 ,累库趋势不变 ,基本面整体偏弱。同时 ,镍价已 经跌破外采原料成本线 ,估值处于低位区间 ,下跌空间有限。

工业硅:供应和库存都处于高位 ,缺乏向上驱动。低估值下 ,易受资金和消息面扰动。

碳酸锂: 基本面上存在边际改善 ,新能源汽车销量同比大幅增加 ,下游游磷酸铁锂需求旺盛, 碳酸锂库存有所下降。同时 ,海外矿端减产扰动增多。过剩格局下 ,也缺乏明显向上驱动。

农产品:中加关系恶化促使菜系粕类反弹

油脂:上周油脂整日走势较弱 ,尤其是此前走势较大的棕榈油跌幅较大 ,除了对印尼 B40 政策 的不确定性之外 ,豆棕菜棕之间的过大价差开始有所修正。不过上周五菜籽油出现较大幅度的反弹, 主要因中加关系再度恶化,市场预期对加拿大菜籽进行反倾销落地的可能性加大,明年从加拿大进口 的菜籽将大幅减少。总体来说 ,经过此前近两周的下跌之后 ,油脂整体继续下跌的空间已经不大。

豆粕/菜粕:在连续一个多月下跌之后,从上周后半段开始粕类出现大幅反弹,尤其菜粕反弹幅度 较大。一方面是跟随上游美豆的止跌反弹;另一方面因为近期中加关系再度恶化,市场预期明年开始 中国从加拿大进口的菜籽将大幅减少。再加上下游年末备货开始 ,预计近期粕类仍有一定反弹空间。

白糖:上周郑糖主力合约大幅下挫 ,主要受到外盘暴跌拖累。原糖现已跌破 20 美分/磅。11 月 下旬巴西糖产量高于预期,本币疲软和供应前景良好促使巴西生产商抛售。国内方面南方甘蔗糖厂进 入生产高峰期 ,11 月进口食糖 53 万吨 ,数值略超市场预期;糖浆、白砂糖预混粉进口 22.04 万吨, 为历史同期最高位水平。短期国内糖市供应阶段性增加 ,糖价上行动力不足。

棉花:低位震荡。12 月 USDA 月度供需报告上调全球棉花产量与库存 ,国内外棉花市场供应宽 松。在淡季行情的背景下国内需求表现不佳,纺企压力逐步增加,产成品库存增加。随着新棉供应上 量 ,预计短期棉价仍以低位震荡为主。后期需关注美棉走势及下游需求表现。

生猪:集团企业保持正常出栏节奏。虽然部分头部企业前期有主动降重行为,但并未有效降低当 前市场标猪供应,企业维持正常出栏规模,市场标猪供应充足;社会猪源压力兑现进入高峰期。现货 价格 15.9。近冬至,北方增量较明显,支撑猪价走强,屠企采购顺畅度一般,个别存在缺口 ,明日预 计高位调整。南方腌腊需求仍存 ,但对猪价带动有限。

鸡蛋:年关临近老鸡淘汰进入季节性旺季 ,养殖户淘汰意愿有所增强 ,蛋鸡在产存栏呈阶段性小 幅下滑,同时鸡群产蛋性能受鸡病影响下降,降低鸡蛋压力。粉蛋均价 4.44 元/斤,红蛋区均价 4.49 元/斤。当前蛋价下 ,产区蛋鸡养殖盈利情况较好。

玉米:短期玉米市场由于南北港口库存处于历史峰值 ,近期玉米价格上涨驱动较弱。但是 ,随着 农户卖粮压力持续下降、中储粮集团入市收购及进口谷物到港量继续下降,玉米市场购销双方心态在 未来一段时间将明显改善。从玉米政策出台时间及措施来看 ,我们评估当前玉米价格处于相对低位, 继续下跌空间较为有限

期货投资咨询业务批准文号:证监许可[2011]1446 号 免责声明:

本报告由东吴期货制作及发布。报告是基于本公司认为可靠的且目前已公开的信息撰写 ,本公 司力求但不保证该信息的准确性和完整性,所表述的意见并不构成对任何人的投资建议,投资者需自 行承担风险。未经本公司事先书面授权,不得对本报告进行任何有悖原意的引用、删节、修改、及用 于其它用途。

本报告在编写时融入了分析师个人的观点、见解以及分析方法 ,本报告所载的观点并不代表东 吴期货的立场,所以请谨慎参考。我公司不承担因根据本报告所进行期货买卖操作而导致的任何形式 的损失。

分析师及投资咨询编号:贾铮(Z0019779) 朱少楠(Z0015327) 王平(Z0000040) 肖 彧(Z0016296) 陈梦赟(Z0018178) 薛韬(Z0020100) 曾麒(Z0018916) 彭昕(Z0019621) 庄倚天(Z0020567)杨黎(Z0021473)凌凡(Z0021486)